從高報酬到潛在崩盤:深入解析 USDe 激勵機制背後的邏輯鏈

自 2024 年以來,穩定幣市場正迎來一場由結構創新所驅動的新局面。在 USDT、USDC 等法定貨幣擔保型穩定幣長期主導市場後,Ethena Labs 推出的 USDe 因「不依賴法幣資產」的合成穩定幣設計迅速竄起,市值一度突破 80 億美元,成為 DeFi 領域的「高收益美元」新寵。

最近,Ethena 與 Aave 推出的 Liquid Leverage 質押活動更在市場上掀起討論熱潮:年化回報率接近 50%,乍看屬於一般的獎勵機制,實際上也透露出一項值得留意的跡象——USDe 模型在 ETH 牛市期間所承擔的結構性流動性壓力。

本文將以此獎勵機制為主軸,簡要說明 USDe/sUSDe 及相關平台架構,並從獲利結構、用戶行為、資金流向等面向剖析背後隱含的系統性挑戰,同時對比 GHO 等歷史案例,探討未來該機制是否具備因應極端市場情境的充分韌性。

一、USDe 與 sUSDe 簡介:以加密原生機制構建的合成穩定幣

USDe 由 Ethena Labs 於 2024 年推出,定位為合成型穩定幣,旨在規避對傳統銀行系統和法幣發行的依賴。截至目前,流通量已超過 80 億美元。與 USDT、USDC 等以法幣準備金背書的穩定幣不同,USDe 的錨定機制完全基於鏈上加密資產,尤以 ETH 及其衍生質押資產(如 stETH、WBETH 等)為核心。

資料來源:Coingecko

其核心設計為「delta-neutral」結構:協議在一端持有 ETH 等加密資產部位,同時在中心化衍生品交易平台開設等值 ETH 永續合約空單,利用現貨與衍生品的對沖組合,使整體資產淨曝險接近零,藉此維持價格穩定於 1 美元左右。

sUSDe 則為用戶將 USDe 質押於協議後所取得的代表性代幣,具備自動累積收益機制。其收益來源主要包括:ETH 永續合約資金費率(funding rate)回饋,以及源自底層質押資產的衍生收益。此設計希望為穩定幣引入可持續收益結構,同時保持其價格錨定機制的有效性。

二、Aave 與 Merkl 簡介:借貸協議與獎勵分發的協同體系

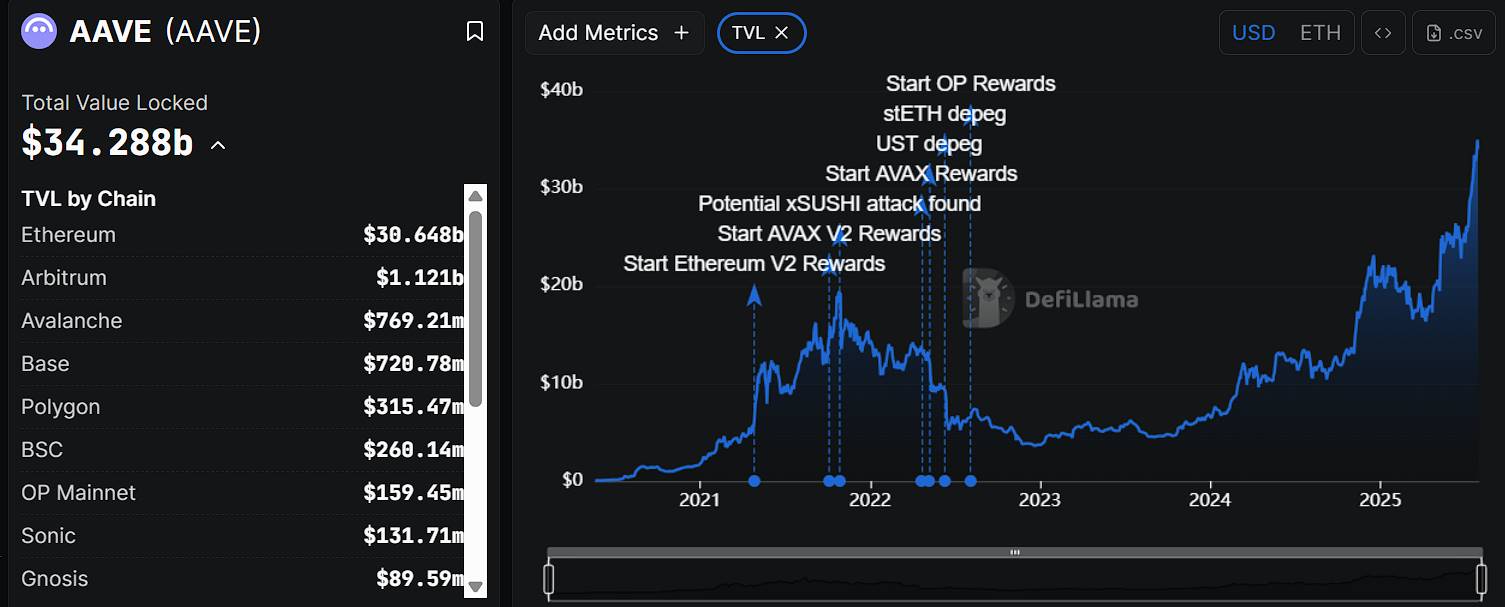

Aave 是以太坊生態系最早、應用最廣泛的去中心化借貸協議之一,起源可追溯至 2017 年。憑藉「閃電貸」機制和彈性利率模型,Aave 早期帶動了 DeFi 借貸市場的普及。用戶可將加密資產存入 Aave 協議賺取利息,或以資產抵押方式借出其他代幣,全流程完全去中心化。Aave 協議總鎖倉量(TVL)約 340 億美元,其中將近 90% 部署於以太坊主網,平台原生代幣 AAVE 市值約 42 億美元,在 CoinMarketCap 排名第 31。

資料來源:DeFiLlama

Merkl 則由 Angle Protocol 團隊打造,是專為 DeFi 協議設計的鏈上可編程獎勵分發平台。協議方可根據資產類型、持倉期間、流動性貢獻等參數,精準配置獎勵策略並高效完成發放。Merkl 目前已服務超過 150 個鏈上項目,累計分發獎勵突破 2 億美元,支援以太坊、Arbitrum、Optimism 等多條公鏈。

在本次 Ethena 與 Aave 合作舉辦的 USDe 獎勵活動中,Aave 籌組借貸市場、配置參數並配對質押資產,Merkl 設定獎勵規則並發放鏈上獎勵。

除了這次 USDe 合作,Aave 與 Merkl 先前早已多次建立穩定合作,其中最具代表性的就是聯手干預 GHO 穩定幣脫錨問題。

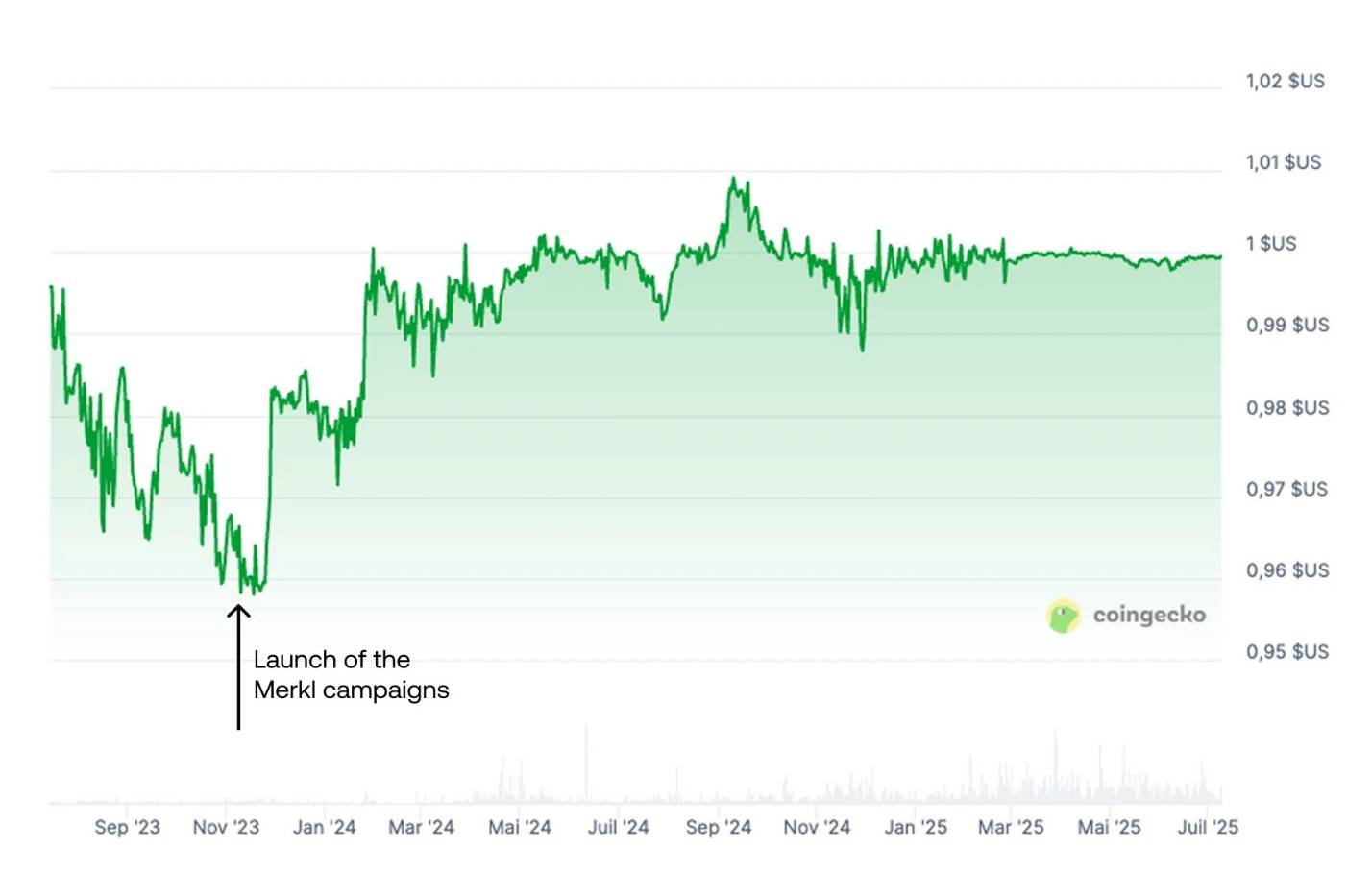

GHO 是 Aave 推出的原生超額抵押型穩定幣,用戶可抵押 ETH、AAVE 等資產鑄造。該幣種推行初期因市場接受度不高、流動性不足,價格一度跌破錨定,長期維持在 $0.94~$0.99 區間,難以與美元維持價值錨定。

為了解決此問題,Aave 與 Merkl 聯手於 Uniswap V3 建立 GHO/USDC、GHO/USDT 交易對的流動性獎勵機制。獎勵規則設定為「靠近 $1 給予更高獎勵」,以鼓勵做市商在 $1 附近提供集中流動性,進而於鏈上建立穩定價格「護城河」。實際運作證明成效顯著——GHO 價格逐步回升接近 $1。

此案例突顯 Merkl 維穩機制的核心角色:透過可編程獎勵策略,維持鏈上關鍵交易區間的流動性密度,類似於市場價格錨點上的補貼提供者,只有持續給予誘因,市場結構才能穩定。不過,問題也隨之浮現:一旦獎勵結束或提供者撤出,價格穩定機制就可能失效。

三、50% 年化收益的來源機制解析

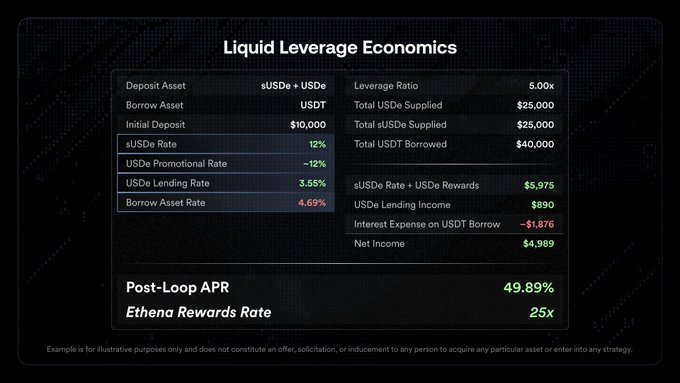

2025 年 7 月 29 日,Ethena Labs 正式宣佈於 Aave 平台推出「Liquid Leverage」功能模組。該機制要求用戶以 1:1 比例同時存入 sUSDe 與 USDe 至 Aave 協議,建立複合質押結構,從而獲得額外獎勵回饋。

合格用戶可獲得三項獲利來源:

Merkl 自動分發的 USDe 獎勵金(目前約年化 12%);

sUSDe 代表的協議收益,即 USDe 背後 delta-neutral 策略的資金費與質押收益;

Aave 的基礎存款利率,按照當前市場資金利用率與池子需求浮動。

參與流程如下:

用戶可透過 Ethena 官網(ethena.fi)或去中心化交易所(如 Uniswap)取得 USDe;

將手中 USDe 於 Ethena 平台質押,兌換成 sUSDe;

將等額 USDe 與 sUSDe 按 1:1 比例一起轉入 Aave;

於 Aave 頁面啟用「Use as Collateral」選項;

系統監控合規操作後,Merkl 平台自動識別地址並定期發獎;

資料來源:官方 X(原 Twitter)

官方底層計算邏輯:

假設本金 1 萬美元,5 倍槓桿,總借出 4 萬美元,各抵押 2.5 萬美元於 USDe 與 sUSDe

槓桿結構說明:

此獲利機制建立於「借貸-存入-再借貸」不斷循環的複合結構,即將本金於第一輪質押後,借出資金再用於新一輪 USDe 與 sUSDe 雙向存入。藉由 5 倍槓桿,將總質押頭寸放大至 50,000 美元,進而最大化獎勵與基本收益。

四、獎勵計畫背後是否透露 USDe 與 GHO 面臨同樣的結構性困境?

雖同為以加密資產質押發行的穩定幣,USDe 與 GHO 機制仍具明顯不同。USDe 利用 delta-neutral 策略結構維繫錨定,歷史價格大致圍繞 $1 穩定浮動,未曾出現如 GHO 徹底跌破 $0.94 的嚴重脫錨,也未經歷完全仰賴流動性補貼救回穩錨的危機。然而這不代表 USDe 無風險,其對沖結構本身仍存在潛藏脆弱點,特別是在市場劇烈波動或外部補貼撤出時,也可能遭遇類似 GHO 的穩定性衝擊。

具體風險包括以下兩點:

資金費率轉負,協議收益減少甚至倒掛

sUSDe 主要收益來源為 ETH 等質押資產產生的 LST 收益,以及在中心化衍生品平台開立的 ETH 永續合約空單資金費(funding rate)為正。不過當前市場情緒偏多,多頭需支付空頭利息,維持正向收益;但若市場轉冷,空頭增多,資金費率轉負時,協議反需支付額外費用維持對沖部位,收益將大幅下降甚至倒退。儘管 Ethena 設有保險基金緩衝,但能否長期補足負向收益仍存極大變數。獎勵終止 → 12% 推廣收益直接歸零

目前 Aave 上的 Liquid Leverage 活動僅限時提供額外 USDe 獎勵金(約年化 12%)。獎勵一旦結束,用戶實際獲利即回歸 sUSDe 原生收益(資金費 + LST 收益)與 Aave 存款利率,可能僅落在 15~20% 區間;高槓桿(如 5 倍)下,USDT 借款利率(目前為 4.69%)疊加後,收益空間更為有限。極端情境下,資金費率轉負、利率上漲,甚至可能導致用戶最終獲利為負。

若獎勵終止、ETH 下跌、資金費率轉負同時發生,USDe 模型依賴的 delta-neutral 收益機制將遭遇根本性壓力。sUSDe 收益恐歸零甚至倒掛,若再遇大量贖回及拋售,USDe 價格錨定基礎也將受嚴峻挑戰。這種多重負面因素疊加,正是 Ethena 架構下最核心的系統性風險,亦說明近期高強度促銷激勵的主要原因。

五、以太坊價格上漲結構就會穩定嗎?

由於 USDe 的穩定機制高度依賴以太坊現貨質押及衍生品對沖,每當 ETH 價格快速上漲,資金池結構便面臨系統性撤資壓力。簡單而言,當 ETH 價格接近市場預期高點,用戶往往傾向提前贖回質押資產實現利潤,或轉而投入報酬更高的標的。此行為會引發「ETH 牛市 → LST 資金外流 → USDe 存量收縮」的連鎖反應。

從 DeFiLlama 數據可見:2025 年 6 月 ETH 衝高時,USDe 與 sUSDe TVL 同步下滑,且 APY 並未因價格上漲而提升。此現象與 2024 年底上輪牛市明顯不同——當時 ETH 衝高後,TVL 雖然逐步回落,但用戶並未提前大規模贖回質押資產。

本輪週期中,TVL 與 APY 同步下行,反映市場參與者對 sUSDe 收益可持續性的疑慮升高。當價格波動與資金成本變動帶來 delta-neutral 結構潛在負收益風險時,用戶反應明顯更敏感,提前退出成為主流。資金撤出不僅削弱 USDe 擴張能力,也放大其於 ETH 上漲周期中的收縮特質。

小結

現階段 50% 的高年化回報並非常態,而是由外部促銷(Merkl 空投與 Aave 聯合推廣)共同促成的短期現象。一旦 ETH 高位震盪、獎勵結束、資金費率轉負等不利因素集中釋放,USDe 所倚賴的 delta-neutral 收益結構必然承受壓力,sUSDe 收益將快速收斂至零甚至倒退,進一步衝擊價格錨定體系。

近期數據顯示,USDe 與 sUSDe 的 TVL 在 ETH 漲勢中同步下滑,APY 並未隨之提升,顯示市場信心已預先將風險反映於價格中。與 GHO 先前面臨的「錨定危機」相類,當下 USDe 流動性穩定很大程度靠持續補貼維穩策略。

獎勵機制何時結束,以及是否能為協議爭取足夠結構性韌性調整時間,將成為 USDe 能否成為「穩定幣第三極」的關鍵考驗。

聲明:

- 本文轉載自 TechFlow,著作權歸原作者 Trendverse Lab 所有,如有疑問,請聯繫 Gate Learn 團隊,我們將儘速協助處理。

- 免責聲明:本文所載觀點及意見僅代表作者個人,並不構成任何投資建議。

- 文章其他語言版本由 Gate Learn 團隊翻譯,未經提及 Gate 禁止複製、散播或抄襲譯文內容。

相關文章

Yala的深入解釋:以$YU穩定幣為媒介打造模塊化DeFi收益聚合器

USDe是什麼?揭示USDe的多種賺錢方法