Stablecoins inauguram a “era dos juros”: uma análise abrangente das stablecoins com rendimento

Você já notou que algumas plataformas têm divulgado rendimentos anualizados de 12% em contas de poupança USDC?

Esses números não são mero marketing. Antes, os detentores de stablecoins eram, essencialmente, "poupadores sem juros". Enquanto os usuários não recebiam nada, os emissores investiam o capital parado em ativos seguros, como títulos do Tesouro dos EUA e notas promissórias (commercial papers), obtendo lucros expressivos. Essa tem sido a prática padrão de stablecoins como USDT/Tether e USDC/Circle.

Hoje, os retornos antes retidos pelos emissores estão sendo redistribuídos. Além da competição entre emissores de USDC para oferecer juros, uma nova geração de projetos de stablecoin com rendimento está quebrando essas "barreiras de rendimento", permitindo que os detentores ganhem diretamente os juros dos ativos subjacentes. Essa evolução transforma a lógica de valor das stablecoins e pode impulsionar uma nova onda de crescimento de RWAs e inovação Web3.

I. O que são stablecoins com rendimento?

Stablecoins com rendimento são projetadas para que seus ativos garantidores gerem retornos – normalmente oriundos de títulos do Tesouro dos EUA (Treasuries), RWAs ou rendimentos on-chain – e esses ganhos são distribuídos diretamente aos detentores. Esse modelo contrasta com stablecoins tradicionais, como USDT e USDC, onde toda receita de juros é apropriada pelo emissor e os usuários recebem apenas a paridade com o dólar, sem rendimento.

Com stablecoins com rendimento, manter o token é uma forma de investimento passivo. Ou seja, esses produtos redistribuem os juros dos Treasuries, que emissores como Tether/USDT antes ficavam exclusivamente para si. Veja um exemplo prático:

Quando a Tether emite USDT, usuários depositam dólares americanos em troca do token USDT — ou seja, se USDT tem $10 bilhões emitidos, usuários depositaram $10 bilhões na Tether e receberam USDT no mesmo valor.

Após captar $10 bilhões, a Tether não paga nenhum juro ao usuário. Ela recebe o dinheiro real dos investidores a custo zero e, ao aplicar em Treasuries dos EUA, obtém receita de juros sem risco.

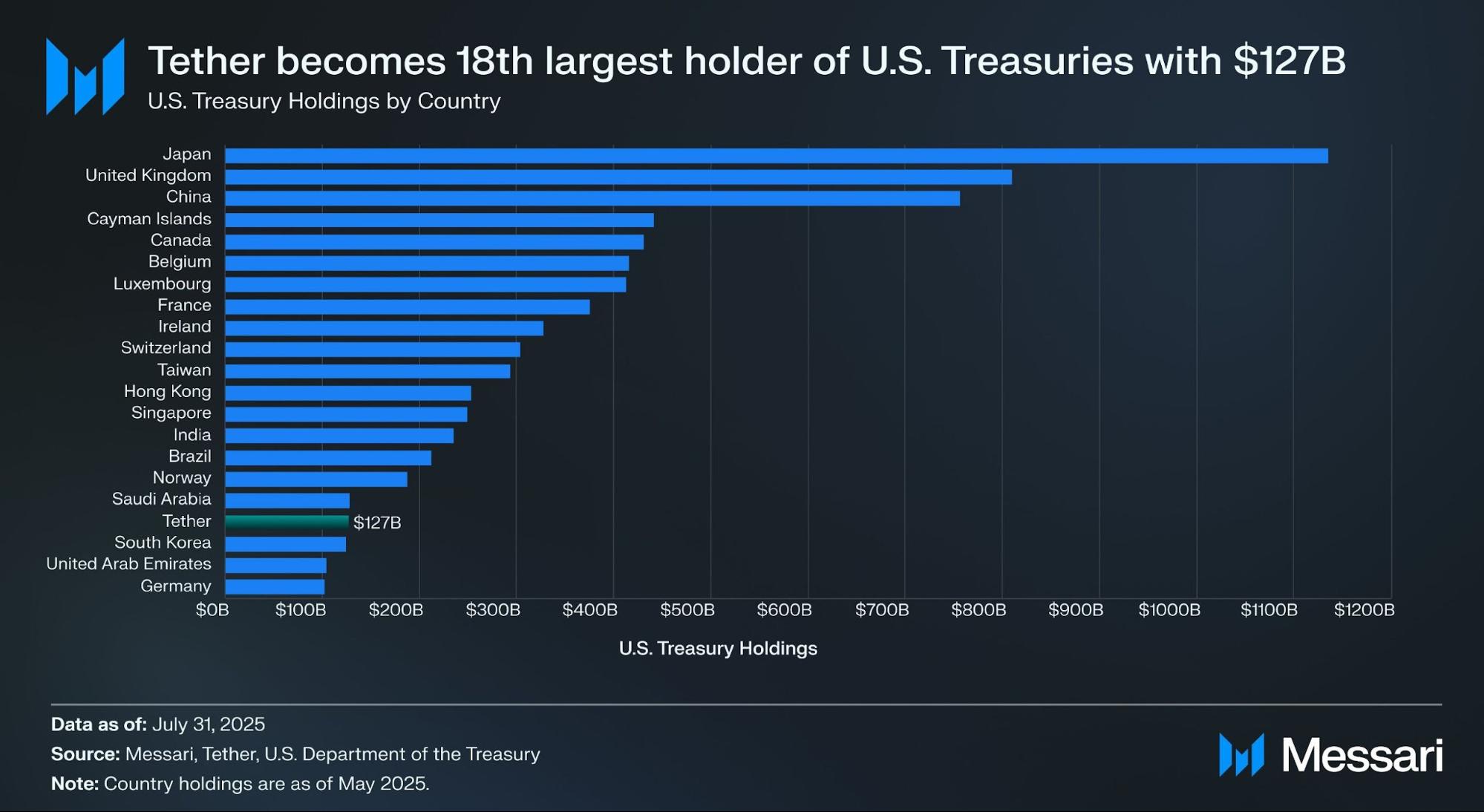

Fonte: Messari

Segundo o relatório trimestral de atestação da Tether, a empresa detém mais de $157 bilhões em títulos do governo dos EUA (sendo $105,5 bilhões em ativos diretos e $21,3 bilhões em indiretos), figurando entre os maiores detentores de Treasuries do mundo. Dados da Messari revelam que, em 31-07-2025, a Tether ultrapassou a Coreia do Sul e tornou-se a 18ª maior detentora global de Treasuries.

Mesmo com rendimento de 4% nos Treasuries, a Tether arrecada cerca de $6 bilhões em juros anuais (cerca de $700 milhões por trimestre). O lucro operacional de $4,9 bilhões no segundo trimestre confirma a alta rentabilidade do modelo.

Reconhecendo que o uso das stablecoins não é mais monolítico e varia conforme perfil e objetivo do usuário, a imToken segmentou as stablecoins em diferentes categorias para agregar valor à análise (confira: Stablecoin Worldview: How to Build a User-Centric Stablecoin Classification Framework?).

Segundo a classificação da imToken, as stablecoins com rendimento formam um segmento especial voltado a retornos recorrentes para os detentores. Esse segmento se divide em dois grandes tipos:

- Stablecoins com rendimento nativo: basta manter o token para receber juros de forma automática, semelhante a uma conta poupança. O próprio token é um ativo que gera renda, como USDe ou USDS.

- Stablecoins com mecanismo oficial de rendimento: o rendimento não é automático, mas o emissor ou protocolo oferece um canal oficial de juros. O usuário pode precisar realizar etapas extras — depositar em um protocolo de poupança (como o DSR do DAI), fazer staking ou trocar por um token que representa rendimento — para começar a receber juros, como ocorre com DAI e similares.

Se 2020-2024 foi a “era da expansão” das stablecoins, 2025 marca o início da “era dos dividendos”. Com equilíbrio entre conformidade regulatória, rendimento e liquidez, as stablecoins com rendimento podem se tornar o próximo segmento trilionário do setor.

Fonte: imToken Web (web.token.im) – Stablecoins com Rendimento

II. Principais projetos de stablecoins com rendimento

Na prática, a maioria das stablecoins com rendimento está diretamente conectada à tokenização de títulos do Tesouro dos EUA — tokens on-chain mantidos por usuários têm como garantia Treasuries sob custódia. Esse formato preserva o baixo risco e o rendimento dos Treasuries, oferece a liquidez dos criptoativos, e permite a integração a DeFi, como alavancagem e produtos de empréstimo.

Além de protocolos tradicionais como MakerDAO e Frax Finance, novas iniciativas como Ethena (USDe) e Ondo Finance estão diversificando o mercado com modelos que vão do totalmente protocolar ao híbrido CeDeFi.

USDe da Ethena

A ascensão das stablecoins com rendimento trouxe o USDe da Ethena para o centro das discussões. Recentemente, a oferta circulante do token superou $10 bilhões pela primeira vez.

Atualmente, segundo o site da Ethena Labs, o rendimento anualizado do USDe é de 9,31%, tendo registrado taxas acima de 30% em determinados períodos. As principais fontes de rendimento incluem:

- Receita de staking de ETH LSD (Liquid Staking Derivative)

- Rendimento das taxas de financiamento em posições delta-neutras de futuros perpétuos

O rendimento do staking é relativamente estável, por volta de 4%, enquanto o das posições delta-neutras depende do mercado. Dessa forma, o rendimento anualizado do USDe varia conforme as taxas de financiamento e o sentimento do mercado.

Fonte: Ethena

USDY da Ondo Finance

A Ondo Finance é referência no segmento de RWA, trazendo produtos tradicionais de renda fixa para o ambiente on-chain.

O USD Yield (USDY) é um título tokenizado, garantido por Treasuries de curto prazo e depósitos à vista. Como instrumento ao portador, o usuário não precisa passar por verificação de identidade para possuir e obter rendimento.

O USDY oferece aos investidores on-chain exposição similar à dos Treasuries, com flexibilidade de tokenização. O ativo pode ser integrado a módulos DeFi de empréstimo, staking e outros para potencializar ganhos — tornando o USDY um exemplo relevante de fundo de mercado monetário tokenizado.

PYUSD da PayPal

Lançada em 2023, a stablecoin PYUSD da PayPal foi criada com foco em pagamentos e conformidade, emitida pela Paxos e garantida 1:1 por depósitos em dólar e Treasuries de curto prazo.

Em 2025, a PayPal passou a testar um mecanismo de compartilhamento de rendimento para PYUSD — principalmente por meio de parcerias com bancos custodiante e contas de investimento em Treasuries — distribuindo parte dos rendimentos dos ativos subjacentes (Treasuries e equivalentes de caixa) aos detentores. Essa proposta busca unir funcionalidades de pagamento com geração de receita.

EDSR/USDS da MakerDAO

MakerDAO permanece como uma das principais plataformas de stablecoin descentralizada. O USDS (evolução do DAI Savings Rate, ou DSR) permite ao usuário depositar tokens no protocolo e ganhar rendimento vinculado aos Treasuries de forma automática, sem etapas adicionais.

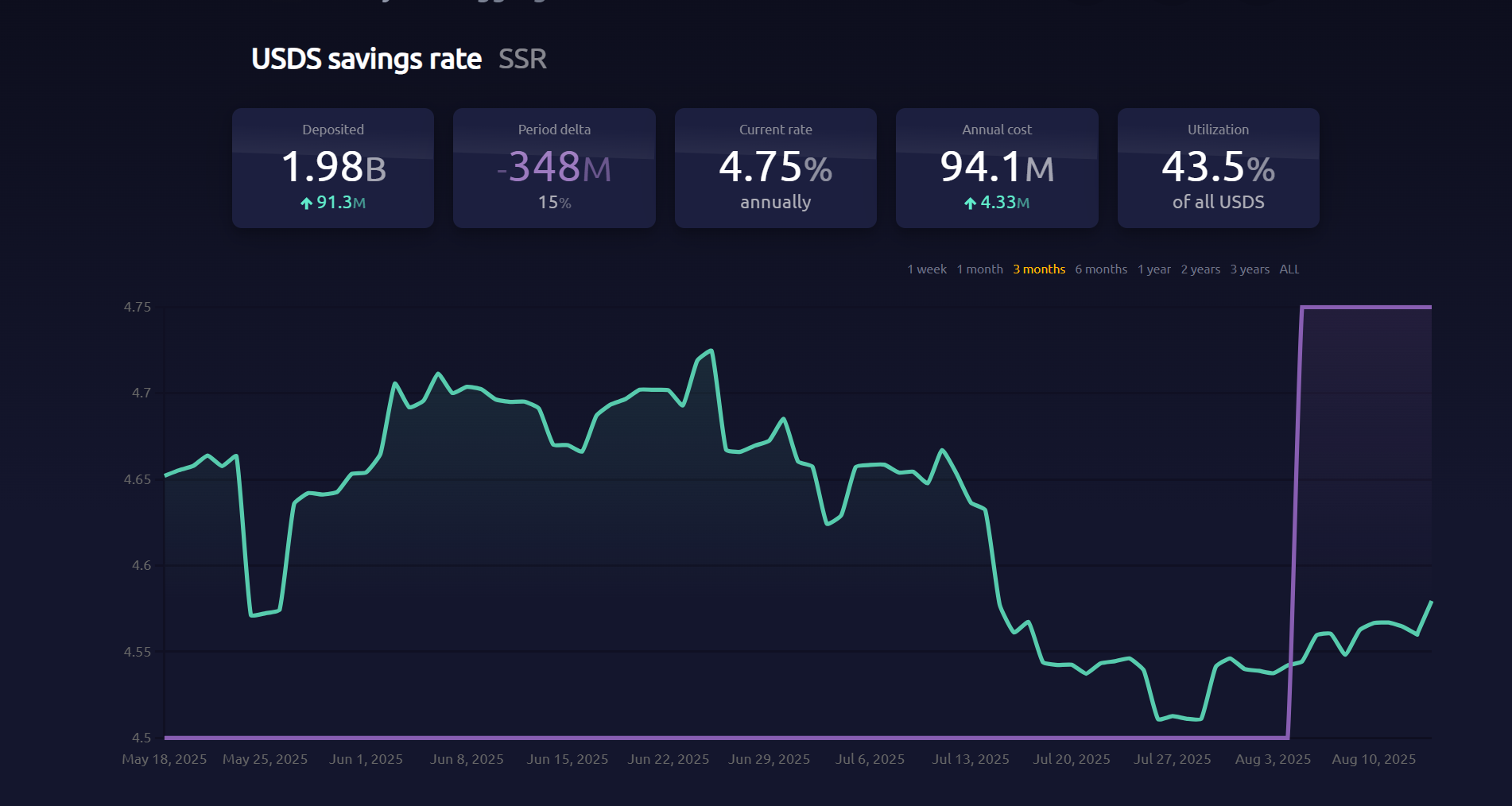

O rendimento do DSR está em 4,75%, com quase 2 bilhões de tokens depositados. A mudança de marca de DSR para USDS consolida a estratégia da MakerDAO em se posicionar como plataforma abrangente de distribuição de rendimento RWA.

Fonte: makerburn

sFRAX da Frax Finance

A Frax Finance buscou uma integração institucional, inclusive solicitando conta master ao Fed. O cofre sFRAX utiliza rendimentos de Treasuries, em operação conjunta com o Lead Bank de Kansas City para adquirir esses títulos por meio de corretora, rastreando taxas do Fed para otimizar o rendimento.

Atualmente, o total de tokens em staking no sFRAX ultrapassa 60 milhões, com rendimento anualizado em torno de 4,8%.

Fonte: Frax Finance

Nem toda stablecoin com rendimento conseguiu se sustentar. O projeto USDM, por exemplo, anunciou sua liquidação: a emissão foi permanentemente desativada e apenas resgates limitados seguem disponíveis.

No geral, a maioria das stablecoins com rendimento é garantida por Treasuries de curto prazo e acordos de recompra, entregando rendimentos de mercado de 4% a 5%, em linha com as taxas atuais desses títulos. À medida que mais empresas CeFi, custodiante regulados e protocolos DeFi entram nesse segmento, esses ativos devem conquistar participação relevante no mercado de stablecoins.

III. Como enxergar o acréscimo de rendimento nas stablecoins?

A sustentabilidade dos rendimentos em stablecoins com rendimento depende diretamente da gestão dos ativos garantidores. A maioria dos rendimentos origina-se em ativos de baixíssimo risco e retorno previsível, como títulos do Tesouro dos EUA (Treasuries) e outros RWAs.

Em termos de risco, manter Treasuries equivale quase a guardar dólares americanos, mas proporciona rendimento anual superior a 4%. Em ciclos de rendimentos elevados, os protocolos investem em Treasuries, deduzem custos operacionais e distribuem parte do rendimento aos usuários, criando um ciclo entre a receita dos títulos e a adoção da stablecoin.

Ao apenas manter a stablecoin, o usuário comprova propriedade e tem direito ao rendimento dos Treasuries. Com títulos de médio e curto prazo acima de 4% ao ano, a maioria das stablecoins garantidas por Treasuries oferece retornos entre 4% e 5%.

O modelo "hold-to-earn" é altamente atrativo: investidores de varejo colocam capital parado para render; protocolos DeFi ganham colateral de qualidade para produtos de empréstimo, alavancagem e derivativos perpétuos; instituições conseguem alocar recursos on-chain de forma transparente e compatível, reduzindo custos operacionais e regulatórios.

Stablecoins com rendimento tendem a ser uma das aplicações RWA mais escaláveis e acessíveis. O mercado cripto acompanha o crescimento rápido dos produtos de renda fixa RWA e stablecoins lastreadas em Treasuries. De protocolos nativos e gigantes dos pagamentos a participantes de Wall Street, o novo cenário competitivo está se formando.

Independentemente dos rendimentos futuros dos Treasuries, esse boom das stablecoins com rendimento — impulsionado pelo ciclo de juros altos — mudou o conceito de valor: de "paridade com o dólar" para "dividendo".

Olhando para trás, este pode ser não só um marco na trajetória das stablecoins, mas também um ponto de virada na integração entre cripto e finanças tradicionais.

Aviso Legal:

- Este artigo foi republicado de [TechFlow] e os direitos autorais pertencem ao autor original [imToken]. Em caso de dúvidas sobre esta republicação, entre em contato com a equipe Gate Learn. Sua solicitação será tratada imediatamente, conforme as políticas.

- Aviso: As opiniões expressas neste artigo são exclusivas do autor e não devem ser consideradas recomendação de investimento.

- Outras versões do artigo foram traduzidas pela equipe Gate Learn. Não reproduza, distribua ou plagie essas traduções sem citar devidamente o Gate.

Artigos Relacionados

O que é Stablecoin?

Explicação detalhada de Yala: Construindo um Agregador de Rendimento DeFi Modular com a Stablecoin $YU como um Meio

USDC e o Futuro do Dólar

O que é USDT0

Aquisição de US$1,1 bilhão da Stripe da Bridge.xyz: O Fundamento Estratégico por Trás do Maior Acordo da Indústria.